日本では高齢化がインフレ抑制につながった…アメリカもその道をたどっている

5 min read

珍しい視点の記事があったのでミラーとして自分用に丸々コピペしておきます。

確かに、過去のの日本バブルから、激しいバブル崩壊を経験した熟年の方々の保守的な人たちのおかげで過度なインフレにシフトしなかった傾向があるのかもしれないですね。

でも、近いうちにそれが終わる可能性もあります。

Phil Rosen [原文] (翻訳:仲田文子、編集:Toshihiko Inoue)

Dec. 11, 2023, 09:00 AM 国際

日本の高齢化が、アメリカのインフレの動きを予測するヒントになるかもしれない。

Xinhua News Agency / Getty Images

ユーライゾンのストラテジストは、アメリカのインフレ率がFRBの目標である2%まで確実に低下すると予測している。

彼らは、人口動態のトレンドが時間の経過とともに経済を変化させる例として日本を挙げている。

1990年代以降、日本では高齢化がインフレ率と金利の低下を招いたとされている。

ウォール街では、アメリカのインフレ率が連邦準備制度理事会(FRB)が目標とする2%にはなかなか下がらないと予想する向きもあるが、ユーライゾン・SLJキャピタル(Eurizon SLJ Capital)は、それとは逆のことを指摘している。日本では高齢化がインフレ抑制につながったことを例に挙げ、世界最大の経済大国であるアメリカでも同様のことが起こるだろうというのだ。

アメリカの高金利の行方は?…今は若い世代も「安全な投資」をするべき

ユーライゾンのストラテジスト、スティーブン・ジェン(Stephen Jen)とジョアナ・フレイレ(Joana Freire)は2023年11月27日に公開した顧客向けメモに、日本は高齢化がインフレ抑制に影響を与えた実例であり、それは世界的にも、そしてもちろんアメリカにも当てはまると記している。

アメリカでは、10月の消費者物価指数が前年同月比で3.2%上昇した。これは6月以来の低水準で、9月の3.7%よりも鈍化した。

日本をはじめ韓国、イタリア、そしてJPモルガンが「日本化」に直面する可能性があると警告している中国の過去のデータはすべて、人口動態が変化したことでディスインフレ(金融引き締め政策などにより物価上昇ペースが鈍化する経済状態)が起こることを示している。

「多くの国が高齢化するにつれ、インフレに大きな影響を与える可能性が高い。各国は必ずこの人口動態の逆風と戦うことになるが、高齢化の最終的な結果は変わらないだろう」と、ジェンとフレイレは述べている。

世界でも歴史ある経済国である日本は、1990年に本格的な高齢化を迎え、それ以降、インフレ率と金利が低下した。日本銀行が型破りの金融政策で需要を刺激しようとしたにもかかわらず、30年間も低インフレが続いたのだ。

「1990年に日本で起きたトリプルバブル(株式、不動産、投資)の崩壊は、バランスシート不況(民間部門の過剰債務が長期的に成長の足かせとなること)のダイナミクスによって、その後の数年間の経済成長とインフレに抑圧的な影響を与えたかもしれない。だが現在起きていることを、30年以上前に起きたことのせいにするのは無理がある」

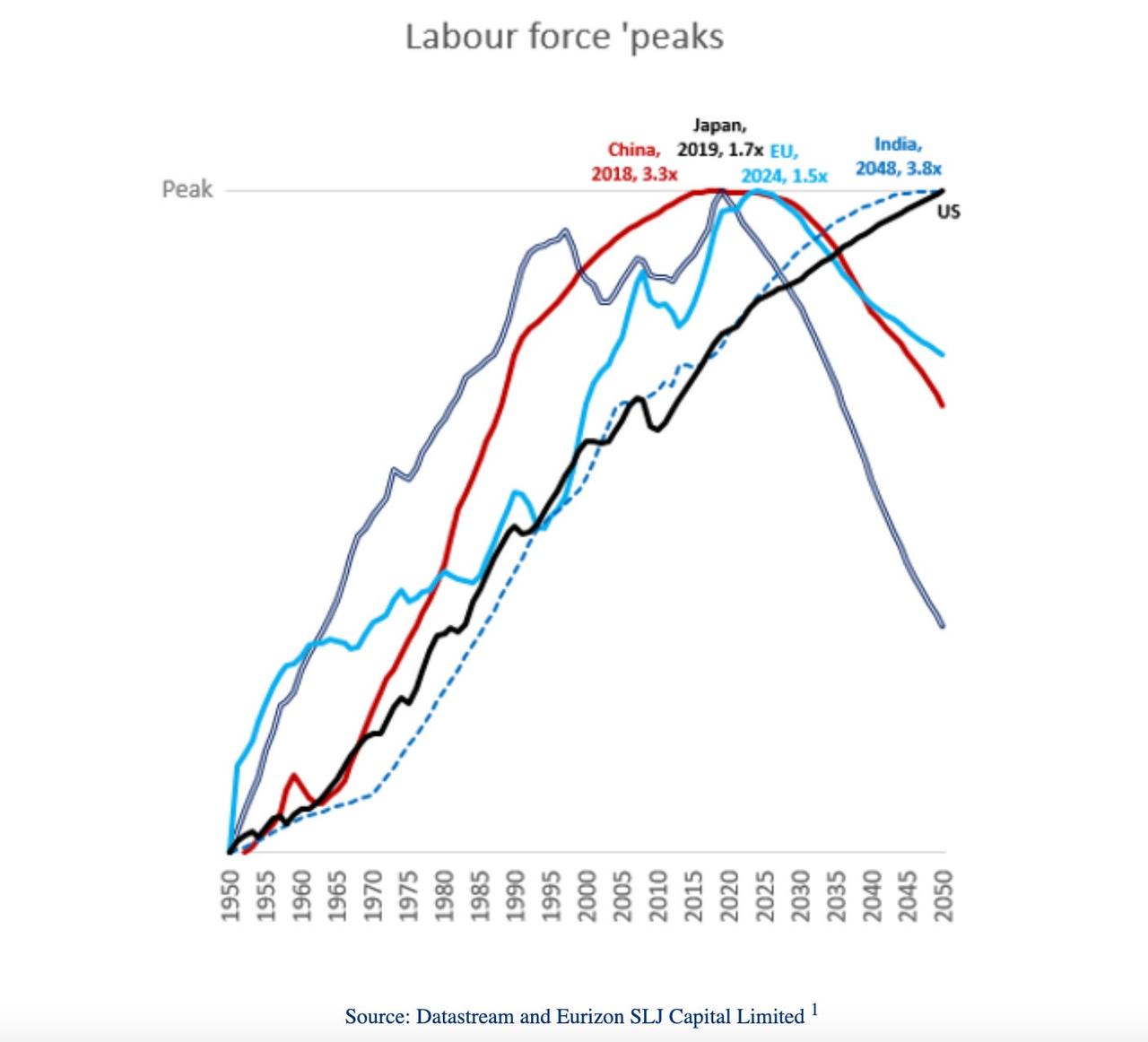

ユーライゾンの計算では、日本の労働力人口は2019年にピークを迎え、1950年の1.7倍となった。これは、労働人口が年平均0.77%増加したことを意味する。

当初は1997年にピークを迎えたと思われたが、劇的な政策努力によって最終的なピークを20年ほど先送りすることができた。

また中国も、2018年にピークを迎えると思われていたが、新たな政策によって先送りされる可能性が高い。一方、アメリカは移民の受け入れにより労働力人口のピークが先送りになると予測されている。

ユーライゾンが試算した中国(赤)、日本(灰色)、EU(水色)、インド(青破線)、アメリカ(黒)の労働人口の推移。

Eurizon SLJ Capital Limited

日本の人口動態をたどる国が増えれば、インフレ率も同様の軌跡をたどるだろう。

COVID-19のパンデミックでさえ、人口動態とインフレ率の関係を変えられなかったと、ユーライゾンは見ている。むしろ、雇用の急減とその後の緩やかな回復によって、失業率が急上昇することなくインフレ率が低下した。

ユーライゾンのノートには、こう記されている。

「短期的には、一般的な物価水準がすでに高すぎるように見えるため、すぐにでもデフレに陥るリスクさえある。長期的には、新たな定常状態(中長期的に収斂していく水準)のインフレ率は、パンデミック前に見られた低水準よりもわずかに高いだけとなっている」

バンク・オブ・アメリカ(Bank of America)のエコノミストは、インフレの最新データによって、FRBの利上げサイクルが正式に終わったことが示されていると言う。政策立案者が2024年に再び利上げを検討するとしたら、物価上昇が大幅に加速したときだろうと彼らは考えている。