物価高騰の終わりと株式市場の底値はいつなのか考察

6 min read

こんにちは。

続く物価高騰と株式崩壊が意味するもの、この先の動きを自分なりに備忘録として記録に残そうかと思います。

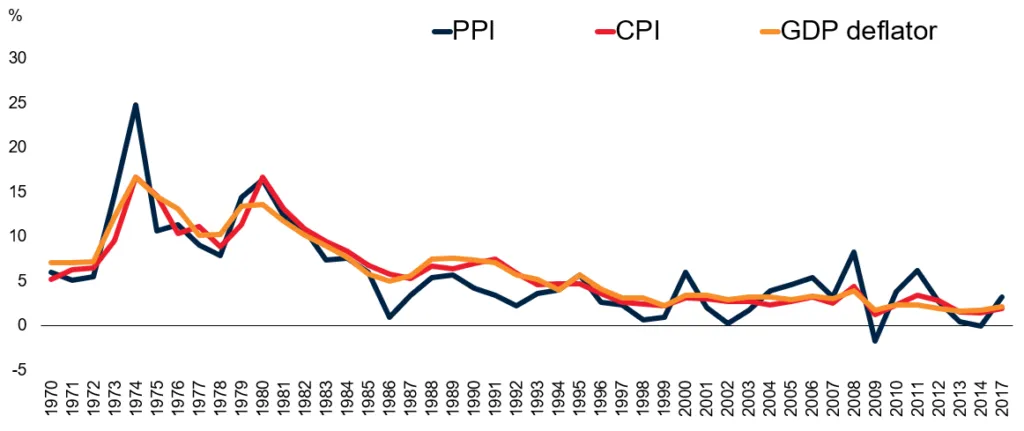

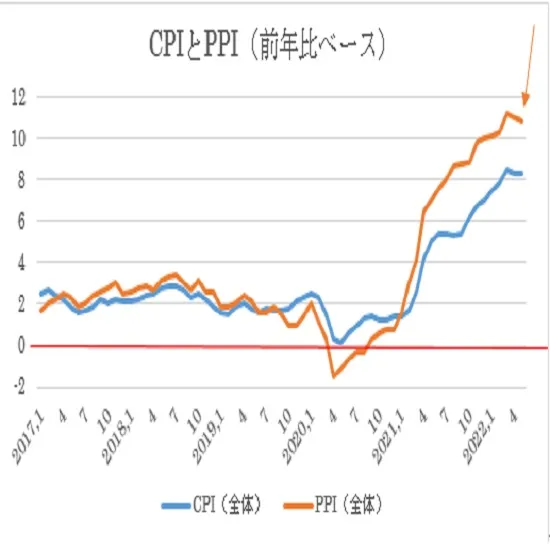

まずは物価高騰の要因である消費者物価を表すCPI指数。

そして卸売物価を表すPPI指数。

ソースは経済企画庁が発行している年次報告書他。

50年足など無い為ツギハギですみません。

https://www5.cao.go.jp/keizai3/sekaikeizaiwp/wp-we74/wp-we74-000i1.html

1974年の年次報告書を見るに今の2022年と似ている点はスタグフレーションの懸念、コモディティの高騰、金相場の上昇、共産圏の伸び悩み※、資材不足。

※2022年中国の貿易収支伸び悩み状態、ただしウクライナ問題で経済制裁をアメリカから受けたロシアはロシア資源に頼るヨーロッパへのノルドストリーム経由での天然ガス輸出含むエネルギー輸出とインドへ売る原油&原油高騰のお陰で外貨を獲得し儲かっている。

この点も経済回復が早いロシア経済に関しては年次報告書に記録されている。

オイルショックによって2桁代の上昇率を見せた1973年に比べて2022/06現在は8.6%の伸び率。

この後の1980年代に入り何が起きたのか?

米国のFRB、日本にあたる日銀のプライムレート引き上げ=金融引締によって過度なインフレに終わりが来ます。

米国長期金利10年国債と金利

インフレのレバレッジ効果によりお金を借りて更にお金が増えていた時代のバブルが終焉を迎えます。

金利が上がるという事はローンの負債額に対しての返済額が上がる事になる為、長期的な会社の経営に対して投資行わなくなり経営縮小や人員削減に見舞われます。

高金利に耐えられなくなりボラリティも激しくなった後に1984年、金融緩和が行われ大きく金利が落ち始めた。

という事はお金がまた、借りやすくなったという事になる。

そこで米国株総合指数を見てみましょう。

1980年代をトップに40年間ほど今まで落ち続ける米国債に比べおよそ15から20年かけて1980年代に大底をつけた後に40年もの間上昇を続けた。

上はポジティブに考えた場合である。

逆にネガティブに過去のチャートを見ると1980年に1950年代と同じ株価を経験している様子が見て取れる。

米国ゼロ金利時代により借金をすることによるリスクがあまりにも無くなっていることが異常なことに気づくと思います。

ブルームバーグでの日本銀行のYCCが破綻していることを指摘しショート(売る権利を持つことで下落すれば儲かる)をし続けるというファンドが存在し、イングランド銀行を潰したと言われるジョージ・ソロスと同じポジションのようなことをしている方もいます。

https://www.bloomberg.co.jp/news/articles/2022-06-14/RDGD8UT0G1KW01

ただしショートは上に上昇させるための燃料でもあります。

ニッケルショートをヘッジとしてし続けていた中国のニッケルの生産会社の富豪も追証に見舞われ、特にバブル崩壊後のボラリティが無くなり始めている市場で大きく動かす場合。

そしてなぜ国債上昇、金利上昇に転じるかと言われると2023年の黒田総裁が満期を迎え歴代最長だったこの相場が終わることを意味すること、米国FRBも2023年にゼロ金利時代を終わらす発言をしている為です。

市場では直近の利上げ幅50bpsと75bpsで意見が分かれ、先日のFOMCにより75bpsが決定。非常にセンチメンタルな市場。

75bpsは1994年以来の利上げ幅、積極的に金融縮小をしておりゼロ金利時代の終わりを発言している為これから長期的に金利が上がる可能性が高いかと思われます。

そしていつまでもゼロ金利でお金を貸し続けることが出来るのか?というとNOではないでしょうか。

そのツケを払うのはこれから過去のバブルの資産を食いつぶしている私達にあるかと思います。

コロナにより米国、日本、世界的に2018年からの計画的に利上げをしていた状態から急遽ウイルスがまん延、無理をして金融緩和をしてきました。

我々が貰った10万円以上のツケが回ってくることになるかもしれません。

物価高騰はいつ終わるのか

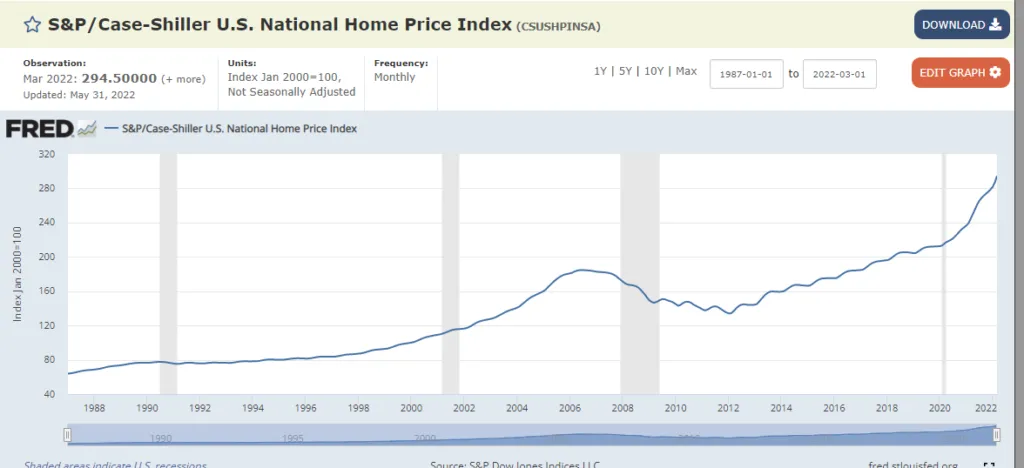

米国住宅価格の上昇率は止まらず上昇。

つまりインフレの加速に利上げが追いついていないことが明らかなのであります。

住宅価格が上がるということはこれから更に賃貸価格が上がり物価高騰を続けることを意味します。

果たしてそうなるでしょうか?

ここで米国民の貯蓄率を見てみましょう。

リーマン・ブラザーズが破綻したリーマンショック時と同等程度にこのインフレにアメリカ国民が苦しんでいる状況下。

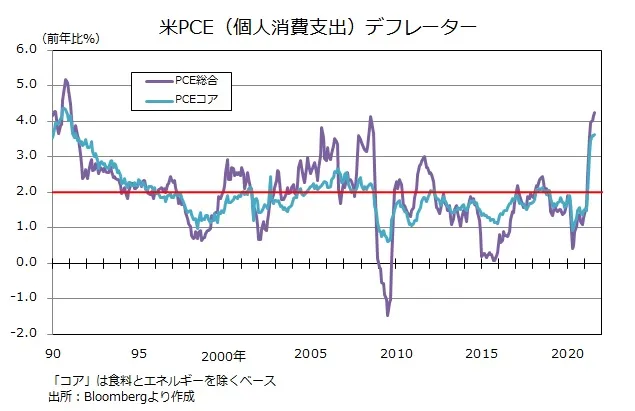

上記は個人消費支出の上昇率を表したチャートである。

アメリカはこのインフレに耐えられるのだろうか?

以下僕予想

あと1年以内でわかるかと思いますが、予想はドル高が米国民を圧迫させることになります。

ユーロ、ウォン、ルーブル、円、人民元どのドル建でもドル高の状況でエネルギー含む、輸入品の高騰。

同じくは1974年頃に起きたことを考えると後10年程度はインフレ相場が続いたようですがインターネットの広がりによって取引も情報が回るのも全てが早い今、同じようにいくでしょうか?

リーマンショック前も今のメタバースの流行と同じような"セカンドライフ"が流行ったことはインターネットの化石から発掘できます。

12月頃前後に高校からの友人に日経平均株価が上昇し、米国株はしばらく再起不能になる、と話しました。

もちろん株価下落は世界同時に起こるものだと思いますが下げ幅が弱いものは強く反発します。

日経平均株価と米国株価指数のSP500を比較すると下げ幅が弱い日経平均株価。

そして半導体工場が日本に東芝メモリの分社化されたキオクシア、台湾のTSMC出資はSONY。インターネットバブルは2000年に頭に崩壊しましたが残るAmazonやGoogle、Appleなど生き残る会社は次のセカンドウェーブのバブルにファーストバブルに分散しすぎた資産が集中したと考え大きく上昇しました。

お金持ちが全て牛耳っている事は間違いないと思いますが、お金持ちが儲けるには"ボラリティ"が必要になります。上下の幅によってお金を儲けている人たち。

その為に日本の未来に総悲観のように陥ってる現状で日本に外資からの投資がされている今このまま落ちゆく未来とは到底思えません。

僕の大好きな経済情報サイトのグローバルマクロリサーチの"グローバルマクロ"の通りで言えば日本は十分に過小評価だと思います。

小川製作所さんの統計からバブルからの貯金を動かしていない日本は投資に積極的になり始めた場合、その資金の流動性はとても大きな物になると感じます。

米国の物価は金利の上昇によって5年近くの間に大きく落ちゆき、利上げによって10年米国債利回りが大きく上昇、次回の金融緩和まで米国株価指数は底値探しの旅を続けることになると思います。

その為長期金利次第では10、20年30年先後に底値を見る可能性も十二分にあると思っております。

インフレ相場でリバウンドしながらも最高値できずに落ちる未来が近くあると思います。

次の上昇は米国直接の戦争後の金融緩和でしょうか。はたまた?

皆さんはどう思いますか?